2026年最初の資産公開です。新しい年が始まり、相場も勢いよくスタートしました。1月は日米ともに株式市場が堅調に推移し、特に日本株の力強さが印象的な1か月となりました。

本記事では、2026年1月末時点の総資産、内訳、市場環境、そして今後の方針について、できるだけわかりやすく丁寧にまとめていきます。長期投資を継続している方、これから資産形成を始める方の参考になれば幸いです。

投資の前提と現在の方針

まずは、私の投資スタイルの前提です。

インデックス投資は2018年からコツコツ継続 ・高配当株投資は2020年から単元未満株で分散購入

このスタイルは2026年も変わりません。相場の短期的な変動に振り回されず、「時間を味方につける」ことを最優先にしています。

1月も積み立て投資はいつも通り継続しました。一方で、ポートフォリオのインカム強化を目的として、米国の生債券(ストリップス債)を一部売却し、分配金の出る債券ETFへ段階的に切り替えを進めています。

最終的な目標は、FIRE達成までに「月20万円の配当所得」を確保することです。

値上がり益(キャピタルゲイン)だけでなく、定期的に入ってくるインカムゲインを増やすことで、精神的な安定と生活基盤の強化を目指しています。

2026年1月の市場環境

まずは主要指数の確認です。

【日本市場】

・日経平均:53,322.85円(前月比 +2,983.37円)

・TOPIX:3,566.32ポイント(前月比 +157.35ポイント)

【米国市場】

・NYダウ:49,451.99ドル(前月比 +1,388.7ドル)

・S&P500:6,832.76ポイント(前月比 +35.24ポイント)

・NASDAQ:24,662.95(前月比 -38.65ポイント)

【為替】 ・1ドル=156.86円

1月は日米ともに「月間では上昇」という結果になりました。

日本市場の動き

日本株は非常に力強いスタートとなりました。大発会から半導体関連株が買われ、日経平均は急騰。TOPIXも史上最高値圏に入り、市場全体に買いが広がりました。

特に目立ったのは、

- 半導体関連

- 防衛関連

- 銀行株

といった景気敏感セクターです。

長期金利の上昇を背景に銀行株が買われ、AI関連のテーマ性も加わり、指数を押し上げました。月後半には円高や金融政策への警戒から調整局面もありましたが、全体としては非常に堅調な1か月でした。

米国市場の動き

米国市場も堅調でした。ダウは9か月連続の月間上昇、S&P500もプラスで終えました。

景気指標は底堅く、企業業績も安定しています。一方で、FRB人事やインフレ指標への警戒感から、日によっては調整する場面もありました。

1月は「強気一辺倒」というよりも、銘柄選別が進んだ月だった印象です。AI関連や景気敏感株が買われる一方で、個別要因によって下落する銘柄も見られました。

日米に共通していたのは、

- 景気は堅調

- 金融政策への警戒は継続

- リスクオンの流れは維持

という構図でした。

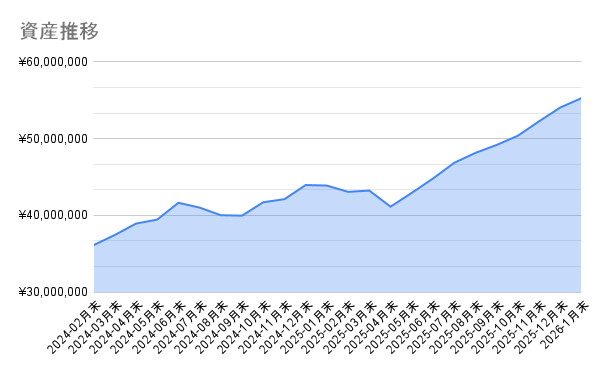

総資産の推移

2026年1月末時点の総資産は、

55,276,202円

となりました。

- 含み益:17,289,299円

- 損益率:45.51%

- 前月比:+1,225,506円

一時は前月比で200万円以上増加する場面もありましたが、月末にかけて円高方向に振れたことで、最終的には約122万円の増加となりました。

それでも、1か月で100万円以上の資産増加は十分すぎる結果です。相場環境に恵まれている部分もありますが、これまで積み上げてきた資産規模が増えてきたことも大きな要因だと感じています。

資産が増えるスピードは、元本が大きくなるほど加速します。まさに「複利の力」を体感している段階に入ってきました。

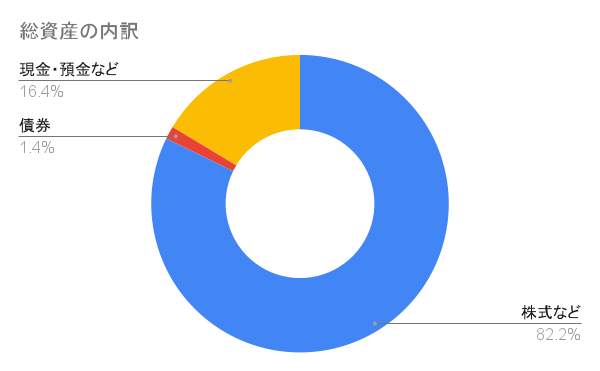

資産内訳

総資産 55,276,202円の内訳は以下の通りです。

【株式】

- 45,441,952円(82.2%)

- 含み益:17,352,231円

- 前月比:+1,245,359円

【債券】

- 777,956円(1.4%)

- 含み益:-62,932円

- 前月比:-171,798円

【現金等】

- 9,056,294円(16.4%)

- 前月比:+151,945円

今月の資産増加の主因は、やはり株式です。特に国内個別株が堅調でした。

債券はストリップス債の売却とETFへの切り替えの影響で評価額が減少していますが、これは戦略的な調整です。価格変動よりもインカム重視へシフトしているため、短期的な評価損益はあまり気にしていません。

現金も900万円以上確保できており、相場急落時の余力も十分です。

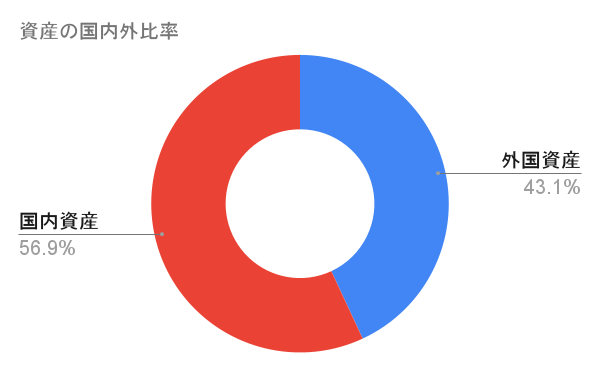

国内外比率

・外国:43.08%(23,811,787円)

・国内:56.92%(31,464,415円)

日本株が大きく上昇したため、国内比率がやや上昇しました。

理想は国内外ほぼ半々ですが、無理に調整することはせず、自然な値動きに任せています。重要なのは「分散されている状態」を維持することです。

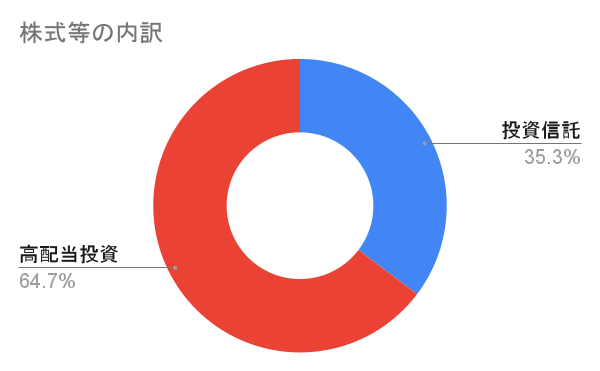

株式の内訳

・投資信託

16,042,728円(前月比 +105,177円)

・高配当投資

29,399,224円(前月比 +1,140,182円)

今月も高配当株が好調でした。

購入を続けてきた銘柄が評価を伸ばし、配当だけでなく値上がり益も享受できています。高配当株は「守り」のイメージを持たれがちですが、適切な銘柄選択と分散を行えば、十分な成長も期待できることを実感しています。

1月の総括と今後の展望

2026年1月は、

- 日本株の独歩高

- 景気敏感株の復活

- インカム重視へのポートフォリオ調整

というテーマが印象的な1か月でした。

特に、自分自身の中で大きかったのは、インカム重視への一歩を踏み出したことです。FIREという目標は単に資産額を増やすことではなく、「生活を支えるキャッシュフローを作ること」だと改めて認識しました。

今後の注目点は、

- 日本の政策動向

- 米国のインフレと金融政策

- 為替の方向性

などですが、短期予測に振り回されることなく、これまで通り積み立てと分散を継続していきます。

相場は常に変動します。しかし、長期投資の本質は「継続」にあります。

2026年も、焦らず、驕らず、淡々と。

資産形成の歩みを一歩ずつ進めていきたいと思います。

コメント